شاید تنها چیزی که شما را به این مقاله آوردهباشد، آگاهی پیداکردن در مورد اوراق قرضه آمریکا است. اما قبل از اینکه به اوراق قرضه آمریکا بپردازیم، بهتر است در مورد خود اوراق و بازدهی آن بیشتر بدانیم. بازارهای سرمایه هر کشور، به عنوان شاخصی برای سلامت اقتصاد آن کشور و مقایسه ارزش نسبی ارز آن کشور با سایر ارزهای اصلی به کار میروند. علاوه بر این، قدرت اوراق قرضه یک کشور، بر ارزش پول آن کشور تاثیر میگذارد. چرا که سرمایهگذاران بزرگ بینالمللی تمایل دارند پول خود را در جایی که بهترین نرخ اوراق قرضه را ارائه میکنند، قرار دهند. این جریان «پول بزرگ» میتواند نرخ ارزهای خارجی را که اوراق قرضه آنها بازدهی مطمئنی دارند، به میزان قابل توجهی بالا ببرند.

آشنایی و درک نحوه تاثیر نرخ بهره و اوراق قرضه دولتی، بر ارزشگذاری بازار ارز بسیار مهم است. این عوامل، توسط معاملهگران با تجربه فارکس برای تعیین روندهای بلندمدت ارزها به طور دقیق نظارت می شوند. نوسانات در اوراق خزانهداری آمریکا (به ویژه اوراق قرضه بلندمدت خزانهداری آمریکا) یکی از مهمترین فاکتورهای ارزشگذاری حرکات دلار است که بسیاری از معاملهگران تازهکار، معمولا آنها را نادیده میگیرند.

یک معاملهگر فارکس باید آگاه باشد که تغییر در بازده اوراق خزانهداری آمریکا، تاثیر مستقیمی بر ارزشگذاری دلار آمریکا خواهدداشت. به دلیل همبستگی زیاد این دو بازار با یکدیگر، دانش در مورد تاثیر بازدهی اوراق قرضه خزانه داری و بازدهی دیگر اوراق قرضه دولتی بر روی ارز آن کشور میتواند ابزار بسیار قدرتمندی برای یک معاملهگر بازار ارز باشد. اوراق قرضه دولتی که عموما توسط خزانهداری یک کشور منتشر میشوند، نقش اساسی در ارزش پول کشورها دارند. چراکه انتشار این اوراق، بار بدهی کشور را افزایش میدهند.

اوراق قرضه (Bonds) چیست؟

اوراق قرضه، ابزار بدهی هستند که میتواند توسط شرکتهای بزرگ یا دولتها منتشر شوند. این اوراق به منظور دستیابی این شرکتها و دولتها به سرمایه موردنظر و با نرخ بهره نسبتا کم، منتشر میشوند. (به اوراق منتشر شده توسط خزانه داری هر کشور، اوراق خزانه نیز میگویند)

دولتها اوراق را در تمام سطوح منتشر میکنند، به عنوان مثال ایالات متحده در سطوح فدرال، ایالتی و شهرداریها اوراق قرضه منتشر میکند. اوراق قرضه، نسبت به انواع دیگر بدهیها و وامها منابع ارزانتری برای وامستانی دولتها و شرکتها هستند.

ناشر اوراق قرضه، شرایط کلی تامین مالی و استقراض را تعیین میکند. این شرایط شامل تعیین دوره بازپرداخت اوراق قرضه و نرخ بهره (نرخ کوپن اوراق قرضه) در سطوحی است که به نظر آنها مناسب است. در حراج اوراق قرضه، سرمایهگذاران موافقت میکنند که قیمتی را برای اوراق قرضه پرداخت کنند. این قیمت بازده متوسط اوراق قرضه را در حراجی تعیین میکنند. خریداران اوراق قرضه عموما کوپنهایی را دریافت میکنند که سود اصلی آنها است و به طور دورهای در فواصل زمانی ۳۰ روزه، ۶۰ روزه، ۱۲۰ روزه، سه ساله، پنج ساله، ده ساله و ۳۰ ساله پرداخت میشود.

بازدهی اوراق قرضه، بازگشت سرمایه موثر سالانه است. با توجه به قیمتی که برای این اوراق پرداخت شده و کوپنهایی که قرار است پرداخت شود. بنابراین وقتی صحبت از بازدهی میشود، منظور بازدهی هر ساله آن نوع از اوراق است. علاوهبر این، قیمت اوراق، مبلغی است که خریدار برای اوراق قرضه پرداخت کرده و یا ارزشگذاری فعلی آن اوراق در بازار است. همچنین کوپن اوراق بهادار، میزان بهرهای است که خریدار اوراق قرضه به صورت دورهای از ناشر اوراق قرضه دریافت میکند.

توجه داشته باشید که قیمت اوراق، رابطه معکوسی با بازده آن دارد. هنگامی که قیمت اوراق قرضه افزایش مییابد، بازده کاهش یافته و هنگامی که قیمت اوراق کاهش مییابد، بازده افزایش مییابد. این یک مفهوم مهم برای معاملهگران فارکس در مورد اوراق خرانهداری است. به طور کلی، اگر سرمایهگذاران نسبت به قیمت اوراق قرضه دیدگاه نزولی داشته باشند، بازده این اوراق افزایش پیدا میکند و نمایانگر نرخ بهره بالاتر در آینده خواهدبود که برای ارز آن کشور، یک موقعیت صعودی است. به طور مشابه، اگر قیمت اوراق قرضه از دیدگاه سرمایهگذاران صعودی باشد، بازده اوراق کاهش یافته و نرخ بهره در آینده نزولی خواهدبود که به صورت کلی برای ارز آن کشور، یک موقعیت نزولی است. دلیل معکوس بودن بازدهی اوراق با قیمت آنها این است که قیمت سررسید اوراق ثابت است و قیمت حال حاضر، هرچقدر کمتر از قیمت سررسید باشد، دارنده آن سود بیشتری میبرد که به معنای بازدهی بیشتر است؛ پس قیمت کمتر اوراق به معنای درصد سود بیشتر برای دارنده آن است.

انواع اوراق قرضه

1.اوراق قرضه دولتی

دولتها یکی از نهادهایی هستند که برای تامین منابع مالی مورد نیاز خود اقدام به صدور اوراق قرضه میکنند. دولتها معمولا برای فعالیتهایی ازجمله پرداخت به موقع حقوق و صورت حسابها، اقدام به صدور و انتشار اوراق قرضه میکنند. هرچقدر اقتصاد یک کشور قویتر باشد، ریسک سرمایهکذاری در اوراق قرضه آن نیز پایینتر خواهد بود. در کشوری مانند آمریکا، این نوع سرمایهگذاری یکی از امنترین سرمایهگذاریها به شمار میرود.

2.اوراق قرضه شهرداری

شهرداریها نیز پروژههای در دست اجرا دارند که به منابع مالی زیادی نیاز دارد تا به اجرا درآیند. به همین دلیل این نهاد نیز در پی تامین آن اقدام به صدور اوراق قرضه میکند. شهرداریها درآمدی از محل مالیاتهای دریافتی دارند. اگر منابع مالی مورد نیاز آنها رقمی بیش از میزان مالیاتهای دریافتی باشد؛ اقدام به صدور اوراق قرضه میکنند.

3.اوراق قرضه شرکتی

کسبوکارها نیز به دنبال تامین منابع مورد نیاز خود هستند و برای رفع هزینهها، اقدام به صدور اوراق قرضه میکنند. در مقایسه با اوراق قرضه دولتی و شهرداری، این نوع اوراق ریسک بالاتری دارد اما از سوی دیگر تنوع بیشتری نیز دارد.

بازده اوراق قرضه (Bond Yield) چیست؟

برای درک چگونگی تاثیر نرخ بهره بر قیمت اوراق قرضه، باید مفهوم بازده را درک کنید. بازده اوراق قرضه، به سود مورد انتظار بدست آمده در یک سرمایهگذاری با درآمد ثابت، در طی یک دوره زمانی خاص گفته میشود که به صورت نرخ بهره یا درصدی بیان میشود و میزان آن، مبلغی است که یک سرمایهگذار از اوراق قرضه دریافت میکند. با این حال، بازده اوراق تابعی از قیمت آن است و در صورتی که قیمت تغییر کند، بازده نیز از قیمت اسمی آن متفاوت خواهدبود. چندین حالت مختلف برای محاسبه بازده اوراق وجود دارد. این محاسبات شامل بازده تا سررسید (YTM)، بازده معادل اوراق (BEY) و بازده موثر سالانه (EAY) است. ما در اینجا از روش بازده تا سررسید (yield to maturity – YTM) استفاده خواهیم کرد.

بازده تا سررسید یک اوراق قرضه، نرخ تنزیلی است که میتوان از آن برای تعیین ارزش فعلی کلیه جریانهای نقدی آتی یک اوراق قرضه استفاده کرد. (به ارزش فعلی پولی که در آینده کسب میشود تنزیل جریانهای نقد آتی گفته میشود. برای مثال در اقتصادی با نرخ سود بانکی ۲۰ درصد، ارزش ۱۰۰۰ تومانی که سال بعد به دست بیاید ۲۰ درصد کمتر از زمان حال است. یعنی ۱۰۰۰ تومان در سال بعد معادل ۸۳۰ تومان حال حاضر (یعنی ۱۰۰۰ تقسیم بر (۱+نرخ بهره)) است. داراییهای سالهای آینده با نرخ تنزیل به قیمت فعلی تبدیل میشوند. نرخ تنزیل، نرخ سود بدون ریسک است.)

به عبارت دیگر، در این روش قیمت اوراق قرضه برابر است با مجموع جریانات نقدی (سودهای دورهای). هر جریان نقدی با استفاده از نرخ تنزیلی که همان نرخ بازده است محاسبه میشود. بنابراین، هر زمان بازده اوراق قرضه افزایش پیدا کند، قیمت آن کاهش پیدا میکند و هرچه بازده کاهش یابد، قیمت اوراق نیز افزایش مییابد.

چگونه بازده اوراق قرضه را محاسبه کنیم؟

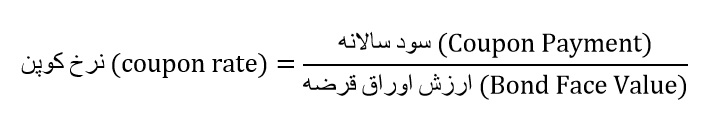

سرمایهگذاران با خرید اورق قرضه، به ناشران اوراق وام میدهند. در عوض ناشران نیز موافقت میکنند که سود اوراق را تا زمان سررسید آن بپردازند و همینطور اصل اوراق را در سررسید آن بازپرداخت کنند. سادهترین راه برای محاسبه بازده اورق قرضه، تقسیم کوپن آن بر ارزش اسمی اوراق است که به آن نرخ کوپن (coupon rate) میگویند:

به عنوان مثال اگر ارزش اوراق قرضه (Bond Face Value) ۱۰۰۰ دلار و سود سالانه (Coupon Payment) آن ۱۰۰ دلار باشد، نرخ کوپن آن ۱۰ درصد خواهد بود. با این حال گاهی اوقات اوراق قرضه بیش از ارزش اسمی یا نرخ پرمیوم (premium) معامله میشود و یا کمتر از ارزش اسمی آن با نرخ تخفیف (discount) معامله میشود که این امر بازدهی سرمایهگذار را تغییر میدهد.

رابطه بین بازده اوراق قرضه و قیمت اوراق

همانطور که گفتهشد، با افزایش قیمت، بازده اوراق کاهش پیدا میکند. به عنوان مثال فرض کنید سرمایهگذار اوراق قرضهای را خریداری میکند که در مدت پنج سال سررسید خواهدشد و نرخ کوپن آن سالانه ۱۰ درصد و ارزش اسمی آن ۱۰۰۰ دلار است. این اوراق هر ساله ۱۰ درصد یا ۱۰۰ دلار به عنوان سود پرداخت میکند.

اگر نرخ بازده اسمی از ۱۰ درصد بالاتر برود، سرمایهگذار تصمیم به فروش اوراق میگیرد و قیمت اوراق کاهش مییابد. برای مثال، تصور کنید نرخ بهره برای سرمایه گذاریهای مشابه ۱۲.۵ درصد شود. اوراق قرضه قدیمی هنوز کوپن ۱۰۰ دلاری پرداخت میکنند در حالی که اوراق قرضه جدید ۱۲۵ دلار سالانه پرداخت میکنند. در این حالت، اوراق قرضه قدیمی دیگر برای سرمایه گذار جذاب نخواهدبود.

اگر صاحب اوراق اصلی بخواهد اوراق قرضه خود را بفروشد، باید قیمت را کاهش دهد تا کوپنهای پرداختی به همراه سررسید، ارزشی برابر با ۱۲ درصد داشته باشد. یعنی سرمایهگذار قیمت اوراق را از ۱۰۰۰ دلار به ۹۲۷.۹۰ دلار کاهش میدهد. برای درک کامل اینکه چرا ارزش اوراق قرضه به این صورت قیمتگذاری شد، باید کمی بیشتر در مورد ارزش زمانی پول بدانیم.

از طرف دیگر اگر نرخ بهره کاهش یابد، قیمت اوراق قرضه افزایش خواهدیافت، زیرا کوپنهای آنها جذابیت بیشتری دارند. به عنوان مثال اگر نرخ بهره برای سرمایهگذاریهای مشابه به ۷.۵ درصد کاهش یابد، فروشنده میتواند اوراق را به قیمت ۱۱۰۱.۱۵ دلار بفروشد. هرچه نرخ بهره کاهش بیشتری پیدا کند، قیمت اوراق قرضه قدیمی نیز بالاتر میرود و به طور معکوس هرچقدر نرخ بهره افزایش پیدا کند، قیمت اوراق کاهش مییابد.

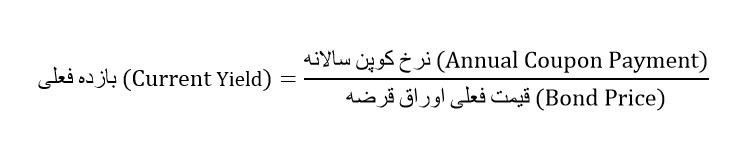

در هر دو سناریو، نرخ کوپن فعلی دیگر برای سرمایهگذار معنایی ندارد. با این حال سرمایهگذار میتواند با تقسیم نرخ کوپن سالانه (Annual Coupon Payment) بر قیمت فعلی اوراق قرضه (Bond Price)، بازده فعلی (Current Yield) آن اوراق را محاسبه کرده و برآوردی تقریبی از بازده واقعی اوراق بدست آورد. میگوییم تقریبی چون هنوز قیمت سررسید در این بازده محاسبه نشدهاست.

این روش محاسبه که بازده فعلی و نرخ کوپن را در نظر میگیرد، محاسبات ناقصی برای تعیین بازده اوراق قرضه است، زیرا ارزش زمانی پول، ارزش سررسید یا دفعات پرداخت را در نظر نمیگیرد. برای تعیین بازده واقعی اوراق قرضه باید محاسبات پیچیدهتری انجام داد.

بازده تا سررسید (Yield to Maturity-YTM)

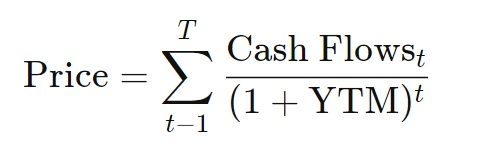

روش بازده تا سررسید (YTM) نرخ بازدهای است که ارزش فعلی همه جریانات نقدی آتی اوراق قرضه را با قیمت فعلی آن مقایسه میکند. این جریانات نقدی شامل کلیه پرداختهای کوپن و ارزش سررسید آن است. محاسبه (YTM) نیازمند یک فرآیند آزمون و خطا است که میتوانید با استفاده از ماشین حسابهای مالی استفاده کنید. فرمول آن به شرح زیر است:

در مثال قبلی، اوراق قرضهای با ارزش اسمی ۱۰۰۰ دلار، پنج ساله و با پرداخت کوپن سالانه ۱۰۰ دلار به ارزش ۹۲۷.۹۰ دلار رسید تا به بازدهی تا سررسید ۱۲ درصد برسد. در آن صورت، جریانات نقدی این اوراق پنج پرداخت کوپن و ارزش سررسید ۱۰۰۰ دلار بود. حال برای یافتن ارزش فعلی این اوراق، جریانات نقدی را با نرخ تخفیف که همان نرخ بهره ۱۲ درصد است محاسبه میکنیم تا به قیمت فعلی اوراق قرضه برسیم.

بازده معادل اوراق قرضه (Bond Equivalent Yield-BEY)

این بازده در واقع برای تعدیل اوراق قرضهای است که پرداختهای خود را به صورت شش ماه انجام میدهد. در مثال قبلی، جریان نقدی اوراق قرضه به صورت سالانه پرداخت میشد. بنابراین، در آن مثال YTM و BEY با یکدیگر برابر بودند، اما اگر پرداخت کوپن به صورت شش ماهه انجام شود، این دو با یکدیگر برابر نخواهندبود.

در مثال قبل اگر پرداختها به صورت شش ماه انجام شود، پرداخت کوپن باید با سود ۵.۹۷۹ درصد صورت پذیرد. حال برای محاسبه BEY تنها کافی است که نرخ بهره YTM شش ماه را در ۲ ضرب کنیم تا BEY سالانه بدست آید. در این مثال برابر خواهد بود با ۱۱.۹۵۸ درصد. میبینید که اگر فاصله پرداختها کمتر شود، نرخ بهره نیز کاهش پیدا میکند. این بدان دلیل است که ارزش زمانی پول متفاوت است. وقتی شما ۵۰ دلار را در وسط سال و ۵۰ دلار را در پایان سال دریافت میکنید، نسبت به زمانی که تمام ۱۰۰ دلار را در پایان سال دریافت میکنید، سریعتر به پول خود رسیدهاید.

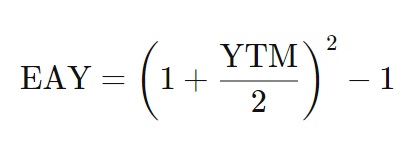

بازده موثر سالانه (Effective Annual Yield-EAY)

مشکلی که BEY دارد این است که ارزش زمانی پول را در نظر نمیگیرد. برای اینکه بتوانیم این ارزش را نیز در محاسبات لحاظ کنیم، باید از (EAY) استفاده کنیم. محاسبات این شاخص به صورت زیر است:

فرض کنیم YTM نیم ساله ۵.۹۷۹ درصد باشد، در این صورت میبینیم که EAY برابر خواهدشد با ۱۲.۳۲ درصد. این به علت بهره مرکبی است که بر روی بازده اوراق میآید و باعث میشود EAY از BEY بیشتر باشد.

بازده تا سررسید، بازده معادل اوراق قرضه و بازده موثر سالانه تنها چند نمونه از روشهای محاسبه بازده اوراق قرضه بودند که در این مطلب گفتهشد. اما روشهای دیگری نیز برای محاسبه بازده اوراق قرضه وجود دارد که خواننده مشتاق میتواند آنها را فرابگیرد. از این جمله میتوان به درصد بازدهی سالانه (annual percentage yield) یا APY اشاره کرد. در این روش نرخ واقعی بازده در سپردهگذاری را با در نظر گرفتن اثر سود مرکب محاسبه میکنند. البته در خرید اوراق از آنجایی که کوپن به صورت نقدی پرداخت میشود، سود مرکب لحاظ نمیشود. روش دیگر نرخ درصد سالانه است که در آن هزینههای اضافی مربوط به معامله را در نظر میگیرد اما سود مرکب را لحاظ نمیکند. سرمایهگذاران در اوراق قرضه قابل فراخوانی نیز میتوانند از بازده تا فراخوانی یا (yield to call-YTC) استفاده کنند. در این اوراق هر زمان خریدار فراخوانی کند، اصل و فرع اوراق به وی پرداخت میشود و لازم نیست تا پایان سررسید، اوراق را نگهدارد. بدیهی است که در صورت فراخوانی زودتر از سررسید، نرخ بهره محاسبه شده کمتر از نرخ بهره تا سررسید خواهدبود.

پیچیدگیهای محاسبه بازده اوراق قرضه

چند عامل وجود دارد که میتواند محاسبه بازده اوراق را پیچیدهتر کند. به عنوان مثال در مثالهای قبلی فرض بر این بود که این اوراق ۵ ساله، دقیقه پنج سال تا سررسید فاصله داشتهباشند که به ندرت اتفاق میافتد. معمولا خریداران اوراق قرضه نمیتوانند به این سرعت اوراق قرضه خود را بفروشند.

هنگام محاسبه بازده اوراق قرضه میتوان دورههای کسری را محاسبه کرد. اما این موضوع کمی پیچیدگی به محاسبات اضافه میکند. به عنوان مثال تصور کنید اوراق قرضهای چهار سال و هشت ماه تا سررسید فاصله دارد. برای محاسبه بازده میتوان بازده را به حالت اعشاری تبدیل کرد تا چهار ماه سپری شده را جبران کند اما فروشنده اوراق، ۴ ماه اوراق را در دست داشته و تا پرداخت نیم ساله آن تنها ۲ ماه باقیماندهاست، بنابراین باید اوراق را با سود تعهدی (Accrued Interest) تعدیل کرد تا فروشنده نیز سود نگهداری ۴ ماه اوراق را دریافت کند.

معمولا اوراق قرضه را به دو صورت قیمت تمیز (clean price) که سود تعهدی را شامل نمیشود و قیمت کثیف (dirty price) که این سود را شامل میشود ارائه میکنند. با این حال در ترمینالهایی مانند بلومبرگ یا رویترز، هنگامی که اوراق قرضه مظنهگذاری میشوند، از قیمت تمیز استفاده میشود.

بیشتر بخوانید: ترمینال بلومبرگ چیست و آیا استفاده از آن ارزش دارد؟

سرمایهگذاران چگونه از بازده اوراق استفاده میکنند؟

اوراق قرضه تنها برای تامین مالی دولتها و شرکتها نیست. در واقع میتوان از بازده اوراق قرضه برای تحلیل گستردهتر اوضاع اقتصادی کشور یا اوضاع یک شرکت استفاده کرد. این تحلیلها معمولا با استفاده از نموداری به نام منحنی بازده انجام میشود. در منحنی بازده، سرمایهگذاران بازده اوراق را در طیف وسیعی از سررسیدها مشاهده میکنند و میتوانند با بررسی آن از وضعیت اقتصادی مطلع شوند. همچنین بازده اوراق قرضه دولتی به عنوان معیاری برای تامین مالی بلندمدت استفاده میشود. به عنوان مثال وقتی اوراق قرضه خزانهداری ۴ درصد است، سرمایهگذاران این اوراق را به عنوان سود معیار برای سرمایهگذاری استفاده میکنند. چرا که فرض بر این است که دولت نکول نمیکند. حال سایر اوراق قرضه را با این سود مقایسه میکنند. شرکتهایی که میتوانند سود بیشتری نسبت به آنچه دولت ارائه میکند، ارائه کنند، میتوانند در بازار اوراق قرضه به تامین مالی بپردازند و شرکتهایی که به اندازه کافی بهرهوری ندارند، از بازار خارج میشوند. در ادامه توضیحات بیشتری در مورد منحنی بازده ارائه میکنیم.

اوراق قرضه آمریکا

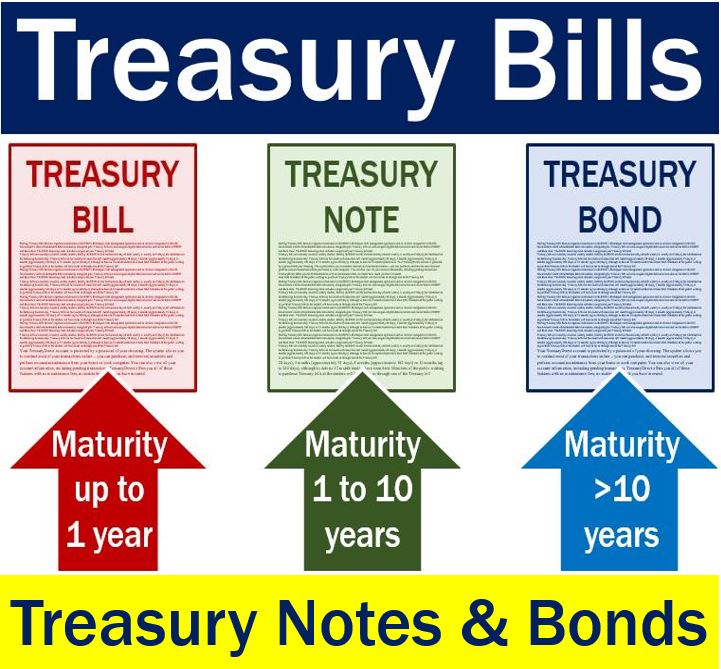

اوراق قرضه ایالات متحده آمریکا و بدهیهای آن به سه بخش زیر تقسیم میشوند:

اسناد (Bill): بدهیهای با سررسید یک سال یا کمتر از آن را اسناد (Bill) میگویند.

اوراق (Note): بدهیهای با سررسید دو سال تا ده سال را اوراق (Note) میگویند.

اوراق بلندمدت (Bond): بدهیهای با سررسید ده سال تا سی سال را اوراق قرضه (Bond) میگویند.

تفاوت سررسید اوراق خزانه داری آمریکا

در بازار اوراق قرضه آمریکا اصطلاح «کوپن صفر» به این معنی است که برای این بدهی، هیچ کوپنی پرداخت نمیشود. این بدهیها در سررسید، دقیقا به قیمت اسمی فروخته میشود. به عنوان مثال اگر خزانهداری، سندی به قیمت ۱۰۰۰ دلار داشته باشد، سرمایهگذار مبلغی کمتر از ۱۰۰۰ دلار برای این سند پرداخت میکند و در زمان سررسید معادل، ۱۰۰۰ دلار را به طور کامل دریافت میکند. در این مثال اگر فرض بگیریم سررسید این سند ۶ ماهه بوده و سرمایهگذار در ابتدا ۹۸۰ دلار برای آن پرداخت کرده باشد، این فرد در مدت شش ماه، معادل ۲۰ دلار سود کرده و یا به عبارت دیگر، این سند بازدهی سالانه چهار درصد بدون سود مرکب داشتهاست.

اسناد خزانه، کوتاهترین سررسید را دارند و همیشه با کوپن صفر عرضه میشوند، در حالی که اوراق و اوراق قرضه خزانهداری آمریکا، سررسید بلندمدتی دارند و دارای کوپن هستند. همچنین از نرخ بهره اسناد خزانه به عنوان درصد تعادلی، برای کوپنهای پرداختی ابزارهای بدهی بلندمدتتر مانند اوراق و اوراق قرضه خزانهداری آمریکا استفاده میشود. این کوپنها به طور دورهای، در طول عمر آن ابزار بدهی پرداخت میشوند و منجر به نرخ سود یا بازدهی معینی میشوند که میتواند برای دورههای یادشده، نرخ سودهای غالب بازار را تحت تاثیر قرار دهد و با آنها مقایسه شود.

خزانهداری ایالات متحده، معمولا کوپنهای اوراق قرضه خود را پیش از حراج اوراق قرضه اعلام میکند. این کار بدین منظور انجام میشود که سرمایهگذاران بتوانند در مورد مبلغی که میخواهند برای این اوراق پرداخت کنند، تصمیم بگیرند. اگر خزانهداری سود کوپن را نسبت به نرخ بهره غالب، بیشتر تعیین کند، ممکن است تقاضای سرمایه گذاران آنقدر قیمت اوراق را بالا ببرد که از قیمت اعلامی نیز بالاتر برود.

این امر چه تاثیری بر بازار ارزها خواهد داشت؟ اگر سرمایهگذاران خارجی قصد خرید اوراق خزانهداری آمریکا در یک حراجی را داشته باشند، برای خرید این اوراق باید دلار آمریکا نیز بخرند. دقیقا به همین دلیل است که وقتی شرایط جغرافیایی سیاسی در هم ریخته میشود، سرمایهگذاران به سمت خرید اوراق خزانه داری ایالات متحده متمایل میشوند، زیرا این بازار، یک سرمایهگذاری امن محسوب میشود و برای انجام این کار، باید دلار آمریکا خریداری کنند و یه دلیل افزایش تقاضا برای دلار، ارزش دلار آمریکا در برابر ارز کشورهای دیگر بالاتر خواهد رفت.

همچنین وقتی ذهنیت سرمایهگذاران بینالمللی، به سمت افزایش اشتهای ریسکپذیری سوق پیدا میکند وسنتیمنت بازار مثبت باشد، دیدگاه معقول برای قیمت اوراق خزانه داری آمریکا نزولی و برای بازده اوراق، صعودی خواهد بود. چرا که این سرمایهگذاران، به دنبال خرید داراییهای با بیشترین بازده میروند و این بازده، عموما در داراییها و ارزهایی غیر از دلار آمریکا ارائه میشود.

بیشتر بخوانید: کلید معامله بر اساس سنتیمنت تازه

ارزهایی که اغلب مورد توجه سرمایهگذاران ریسک پذیر قرار دارند، ارزهای با بازدهی بالاتر مانند دلار نیوزلند و استرالیا هستند. این ارزها به دلیل کسری حساب جاری (خالص جریان پول از خارج به داخل کشور) زیاد خود، نرخ سود بالاتری را برای جبران خطر کاهش ارزش پول ملی خود ارائه میدهند. بازده بالاتر این ارزها و اوراق قرضه دولتی آنها برای جبران ریسک اضافی سرمایهگذاران ارائه میشوند. معاملهگرانی که به دنبال معامله حملی (Carry Trade) هستند در این نوع شرایط، اقدام به کسب سود میکنند.

همانطور که گفتهشد، در زمانهایی که ریسکگریزی افزایش مییابد، تقاضا برای داراییهای خزانهداری آمریکا افزایش یافته و این امر بازده آنها را کاهش میدهد. به دلیل اینکه در این زمان، سرمایهگذاران ترسیده و تنها به دنبال محافظت از پول خود هستند. ارزهای مورد علاقه در این شرایط بازار، به عنوان داراییهای امن شناخته شده و شامل دلار آمریکا، فرانک سوئیس و ین ژاپن هستند. معاملهگرانی که به دنبال معامله حملی هستند، در این شرایط ریسک گریزی به دنبال سرمایهگذاری نیستند.

نمودار اوراق قرضه آمریکا

برای پیدا کردن نمودار اوراق قرضه آمریکا و بازدهی آن با سررسیدهای متفاوت، میتوان از سایتهای معتبر اقتصادی و معاملهگری استفاده کرد. نماد این اوراقها در پلتفرمهای مختلف، ممکن است اندکی با یکدیگر تفاوت داشته باشد. به طور مثال، نماد بازدهی اوراق قرضه ۱۰ ساله آمریکا با US GOVERNMENT BONDS 10 YR YIELD یا US10Y نمایش داده میشود.

در اینجا برای شما از سه منبع معتبر و متفاوت، دسترسی به این نمودارها را آسانتر کردهایم.

سایت تریدینگ ویو (tradingview)

نمودارهای بازدهی اوراق قرضه کشورهای معتبر جهان با سررسیدهای متفاوت

نمودارهای بازدهی اوراق قرضه آمریکا با سررسیدهای متفاوت

نمودار بازدهی اوراق قرضه ۱۰ ساله آمریکا

نمودارهای بازدهی اوراق قرضه ناحیه اروپا با سررسیدهای متفاوت

سایت اینوستینگ (investing)

نمودارهای بازدهی اوراق قرضه کشورهای معتبر جهان با سررسیدهای متفاوت

نمودار بازدهی اوراق قرضه ۱۰ ساله آمریکا

سایت تریدینگ اکونومیست (tradingeconomics)

نمودارهای بازدهی اوراق قرضه ۱۰ ساله کشورهای معتبر جهان

نمودار بازدهی اوراق قرضه ۱۰ ساله آمریکا

نسبت تقاضا به عرضه (bid to cover ratio) – BTC

معیار اصلی تقاضای اسناد، اوراق و اوراق قرضه خزانهداری آمریکا همان چیزی است که به آن «نسبت تقاضا به عرضه» گفته میشود. نسبت bid to cover، نسبت حجم اوراق قرضهای که موسسات و سرمایهگذاران، متقاضی آن هستند را با حجم اوراق بدهی که واقعا برای فروش گذاشته شدهاست، مقایسه میکند. به عنوان مثال اگر خزانهداری ۱۰ میلیارد دلار اسناد خزانهداری برای فروش در حراجی پیشنهاد دهد و سرمایهگذاران ۱۵ میلیارد دلار پیشنهاد وارد کرده باشند، نسبت تقاضا به عرضه ۱.۵ خواهد بود.

نسبت بالای btc به معنای موفقیت در حراجی است و این معمولا به نفع ارز مربوطه تمام میشود. چرا که سرمایهگذاران برای خرید اوراق قرضهای که درخواست آن را دارند، باید آن ارز را خریداری کنند. این اطلاعات مهم پس از اتمام حراجیهای بزرگ خزانهداری و همچنین پس از حراج اوراق قرضه در سایر کشورها، برای عموم منتشر میشود.

به طور معمول، موفقیت حراج خزانهداری، بر اساس نسبت bid to cover در هر حراج نسبت به حراجیهای قبلی بررسی میشود. اگر حراج با داشتن نسبت btc بالاتر نسبت به حراجهای قبلی باشد، آن حراجی موفقیت آمیز تلقی میشود.

برخی از تحلیلگران معتقدند که حراج اوراق خزانهداری آمریکا در صورتی که نسبت پوشش ۲ یا بیشتر داشته باشد، بسیار موفق خواهدبود. به همین ترتیب در صورتی که این نسبت پایین تر از یک باشد، به معنای تقاضای پایین برای آن حراجی است. عدم موفقیت حراج، به کاهش ارزش دلار منتهی میشود چرا که سرمایهگذاران خارجی، تقاضای کمتری برای خرید اوراق قرضه آمریکا و در نتیجه دلار آمریکا خواهندداشت.

آیا خرید اوراق قرضه دارای ریسک است!؟

هنگام سرمایهگذاری روی اوراق قرضه دو ریسک نرخ بهره و ریسک اعتبار (Credit Risk) وجود دارند که باید ارزیابی شود. اگرچه تمرکز ما در اینجا بر روی ریسک نرخ بهره و تاثیر نرخ بهره بر روی قیمتگذاری اوراق قرضه است، اما یک سرمایهگذار باید در مورد ریسک اعتباری این اوراق نیز آگاه باشد و بداند که آیا صادرکننده این اوراق چقدر اعتبار دارد و چقدر احتمال نکول (عدم بازپرداخت بدهی) این اوراق وجود دارد.

ریسک نرخ بهره به معنی ریسک تغییر قیمت اوراق قرضه به دلیل تغییر در نرخ بهره است. تغییر در نرخ بهره کوتاه مدت، در مقابل نرخ بهره بلند مدت، میتواند از روشهای مختلف بر قیمت اوراق قرضه مختلف تاثیر بگذارد که در ادامه به آن خواهیم پرداخت. همچنین ریسک اعتباری به این معنی است که ناشر اوراق قرضه سود برنامهریزی شده یا اصل پول را بازپرداخت نمیکند. احتمال وقوع رویداد اعتباری منفی یا نکول بر روی قیمت اوراق قرضه تاثیر میگذارد. هرچه ریسک وقوع نکول که بر مبنای درجه اعتبار صادرکننده اوراق تعیین میشود بیشتر منفی باشد، سرمایهگذاران تقاضای بازده بالاتری برای این اوراق دارند.

سرمایهگذاران، اوراق خزانهداری آمریکا را بدون ریسک نکول در نظر میگیرند. به عبارت دیگر، سرمایهگذاران بر این باورند که دولت آمریکا قطعا سود و اصل سرمایه پرداختشده برای خرید اوراق قرضه خزانهداری آمریکا را بازپرداخت خواهدکرد. با توجه به این نکته، اوراق قرضه شرکتی و اوراق قرضه منتشر شده توسط برخی از شهرداریها که دارای ریسک بیشتری هستند، میتوانند ریسک قابل توجهی در قبال پرداخت کوپن (سودهای میاندورهای) یا حتی ریسک عدم بازپرداخت قیمت اسمی اوراق در سررسید را به همراه داشته باشند.

منحنی بازده (Yield Curve) چیست؟

تصور کنید مقداری پول دارید و میخواهید آن را برای آیندهای مشخص مثلا ۱۰ یا ۲۰ سال آینده کنار بگذارید و میخواهید بدانید اگر این پول را برای ۵ سال سرمایهگذاری کنید، چه میزان سود به شما تعلق میگیرد و اینکه این سود، چه تفاوتی با زمانی دارد که همان پول را برای مدت ۶ سال سرمایهگذاری کنید. در اینجا است که منحنی بازده به کمک شما میآید.

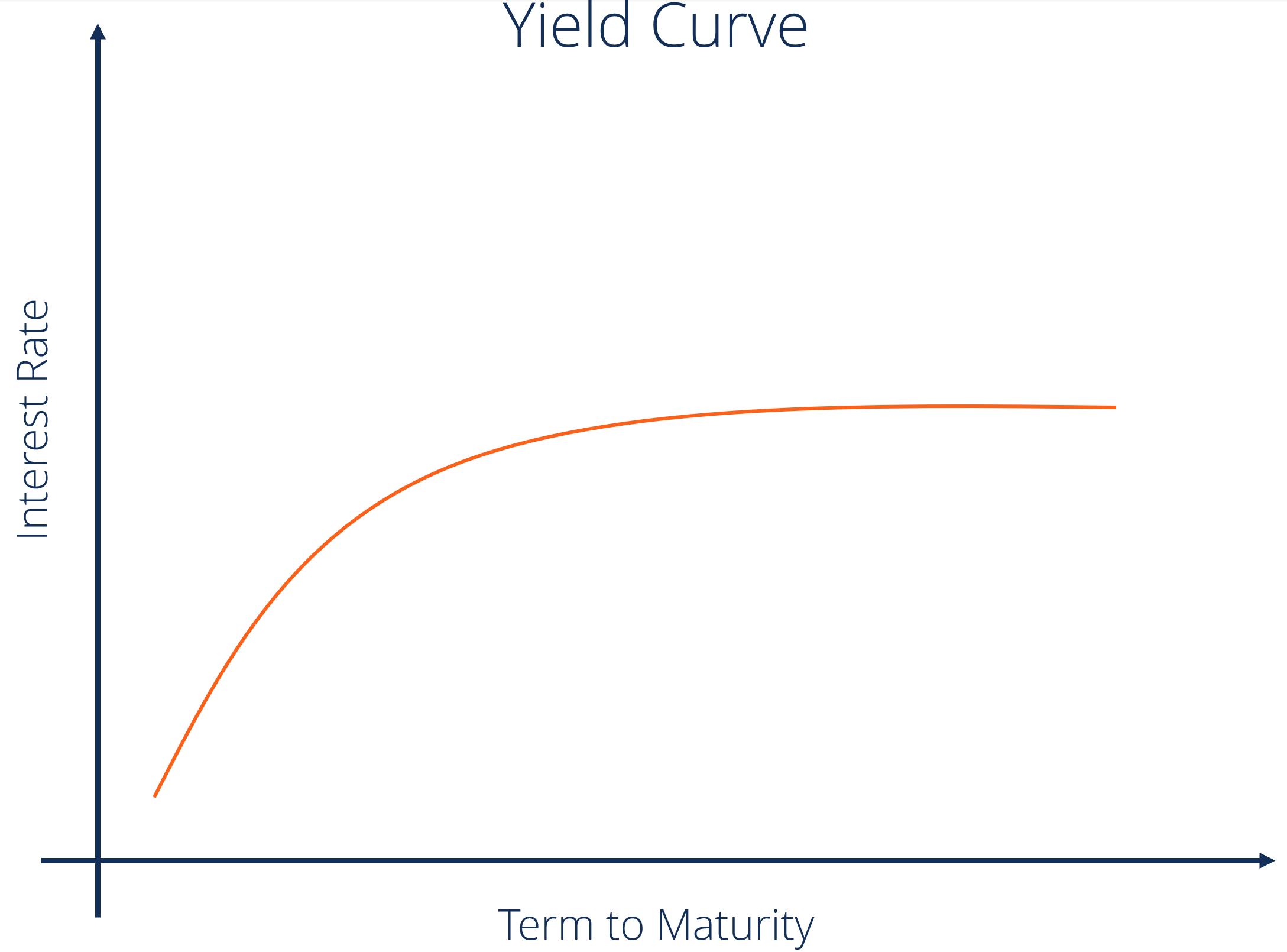

منحنی بازده به شما نرخ سود بدهی، برای طیف وسیعی از سررسیدها را نشان میدهد. این منحنی به شما میگوید که اگر پول خود را در بازههای زمانی مشخص وام دهید، انتظار دارید چه میزان سود نصیب شما شود. منحنی بازده به صورت یک نمودار نشان دادهمیشود که محور عمودی آن بازده اوراق قرضه (bond’s yield) و محور افقی آن زمان سررسید (time to maturity) را نشان میدهد. اگرچه منحنی بازده در شرایط متفاوت اقتصادی شکل متفاوتی دارد، اما شیب آن معمولا رو به بالا است.

تحلیلگرانی که بر روی اوراق با درآمد ثابت (fixed income) کار میکنند، میتوانند از منحنی بازده به عنوان یک شاخص اقتصادی پیشرو استفاده کنند. هنگامی که منحنی بازده معکوس شود، نشان دهنده یک رکود اقتصادی است، زیرا بازده بلندمدت کمتر از بازده کوتاهمدت شدهاست.

انواع منحنی بازده

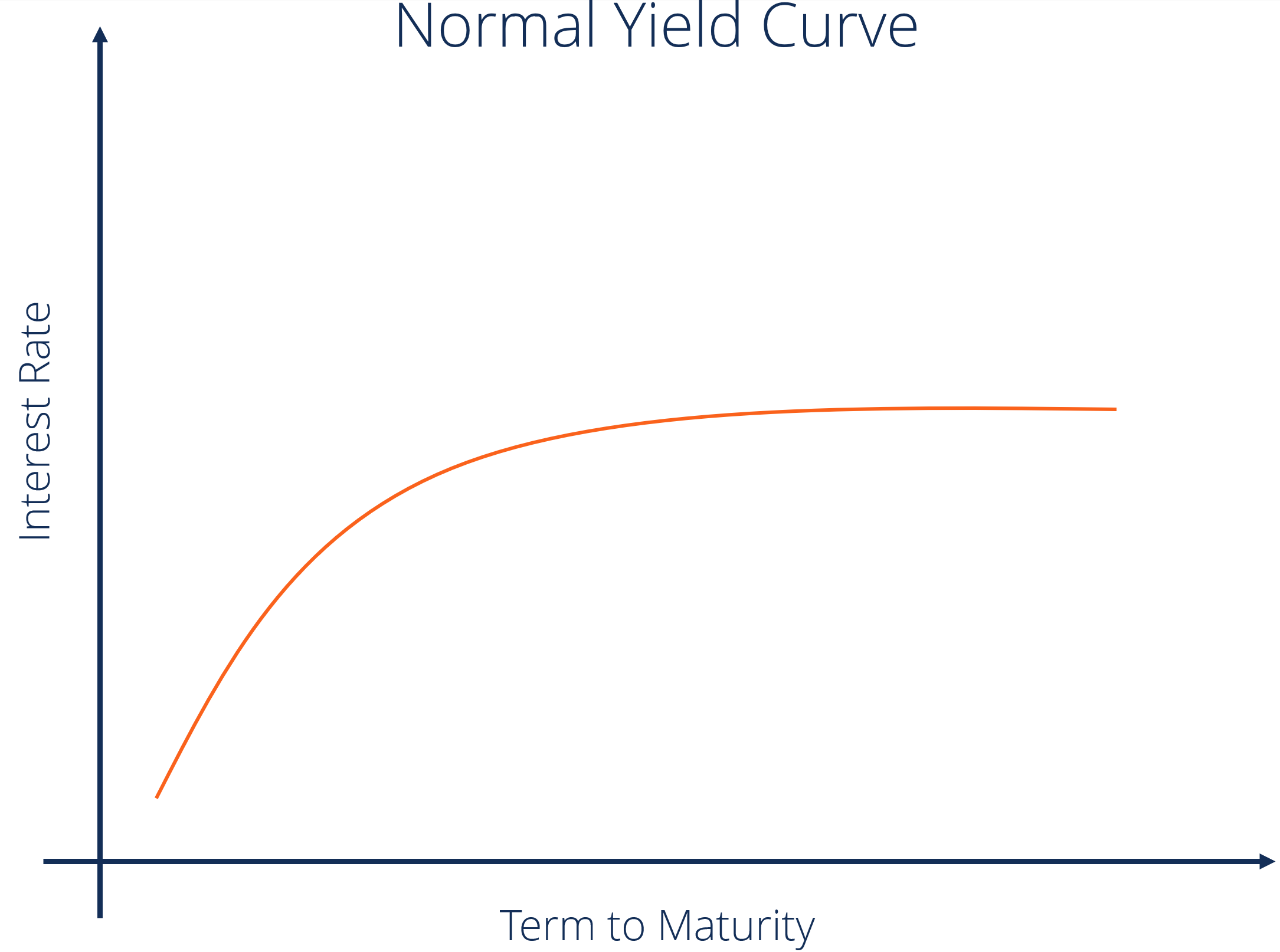

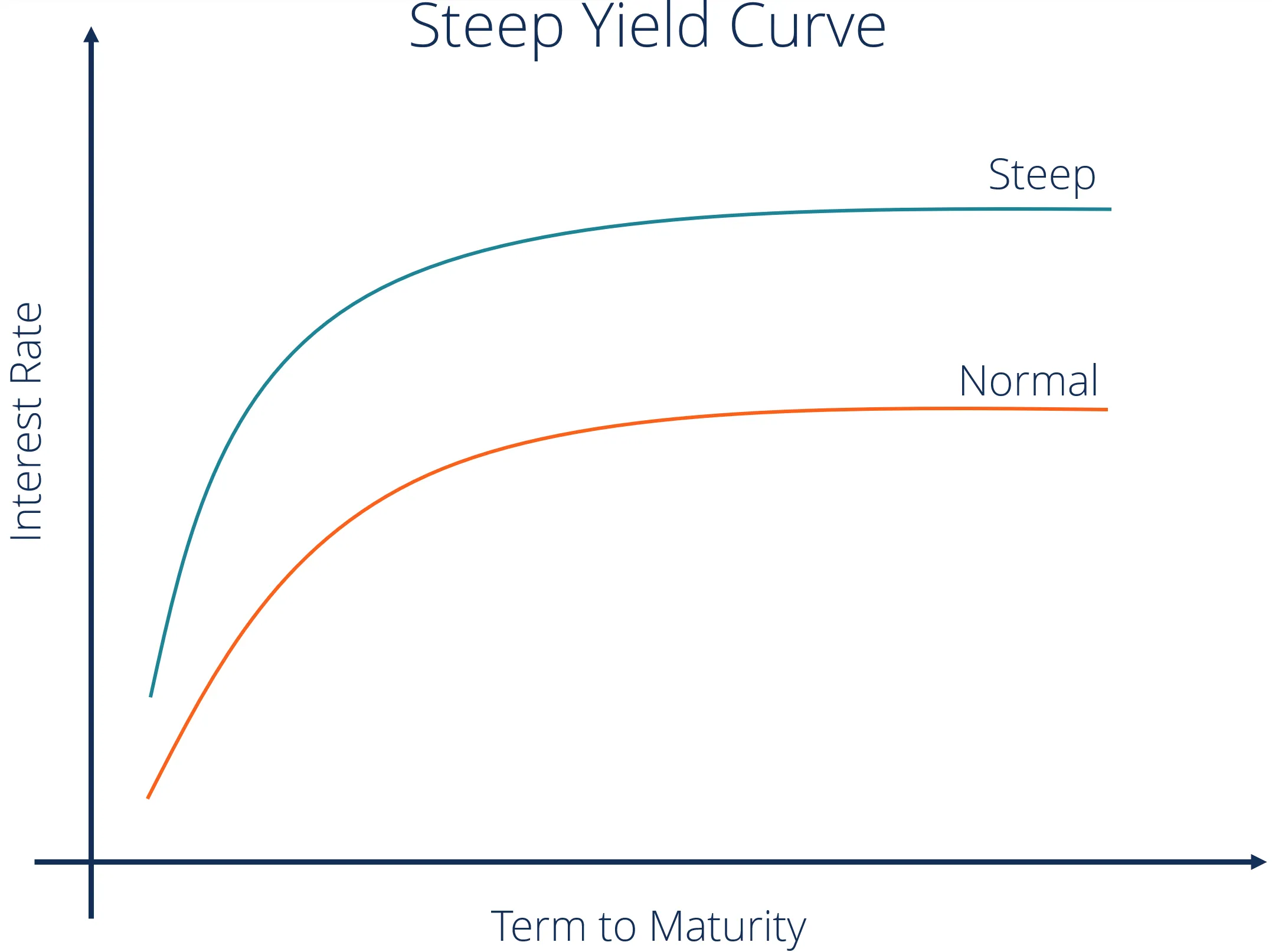

عادی (Normal)

این رایجترین شکل برای منحنی بازده است و طبیعی است که آن را منحنی عادی بنامیم. منحنی بازده عادی نشان میدهد که هرچه سررسید بالاتر باشد، نرخ بهره نیز بیشتر است. به عنوان مثال نرخ بهرهای که برای اوراق ۳۰ ساله دریافت میکنید نسبت به نرخ بهره اوراق ۱۰ ساله بیشتر است. اگر به آن فکر کنید متوجه میشوید که این موضوع منطقی است. اگر پول خود را برای مدت زمان بیشتری وام دهید، انتظار دارید که سود بیشتری نیز دریافت کنید.

شیب مثبت منحنی بازده، طبیعی است زیرا در یک بازار منطقی، هرچه بیشتر پول خود را در اختیار کسی بگذارید، سود بیشتری برای جبران ریسک آن دریافت میکنید. بنابراین سود اوراق قرضه بلندمدت بیشتر است زیرا ریسک آنها در مقابل اوراق قرضه کوتاهمدت نیز بیشتر است. هرچه زمان سررسید بیشتر باشد، احتمال وقوع رویدادهای غیرمنتظره نیز بیشتر است. بنابراین سررسید بلندمدت به طور معمول نرخ بهره، نوسانات و ریسک بالاتری هم دارند.

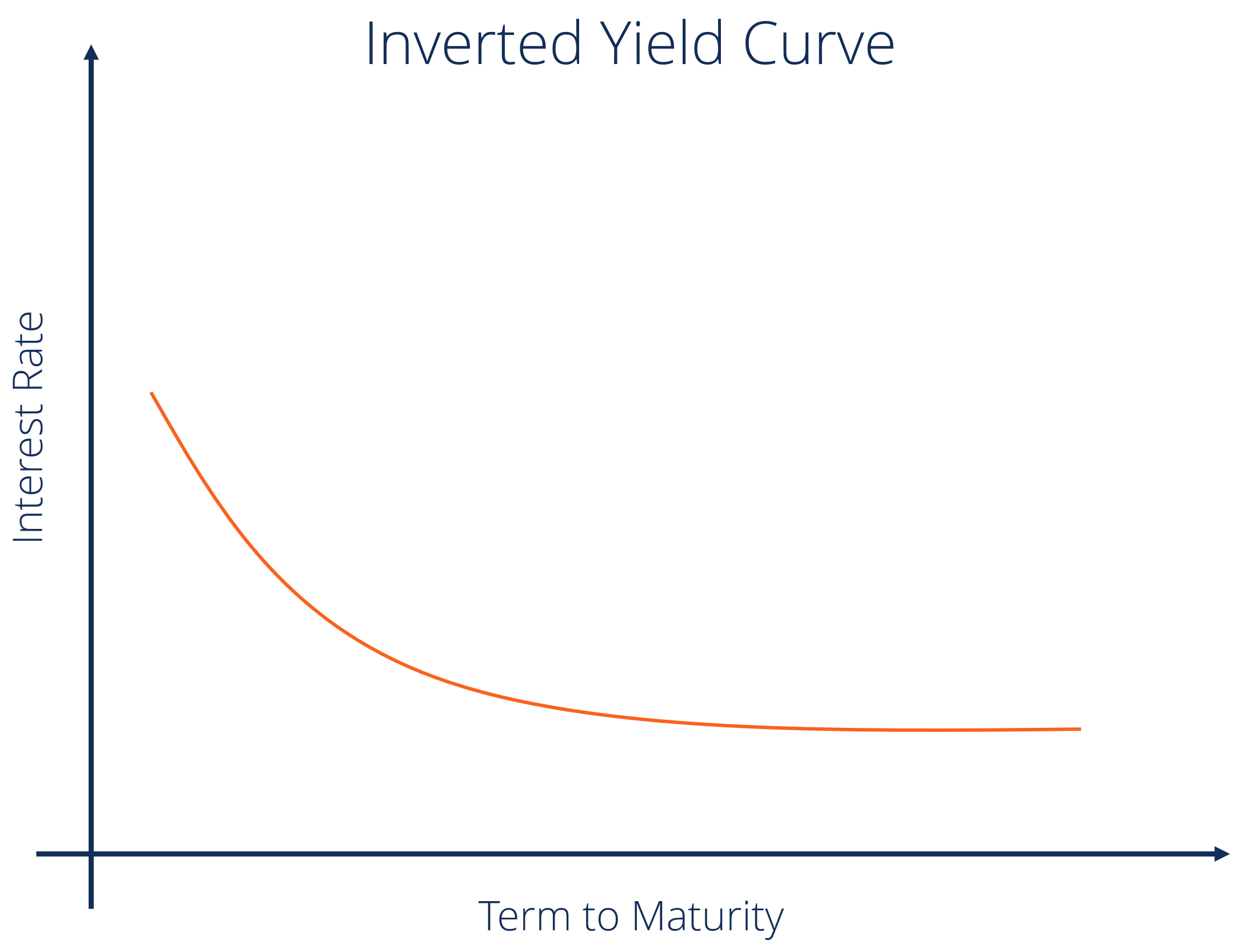

معکوس (Inverted)

منحنی بازده معکوس زمانی رخ میدهد که بازده بلندمدت، کمتر از بازده کوتاهمدت باشد. در این زمان سرمایهگذاران بلندمدت انتظار دارند در آینده نرخ بهره کاهش پیداکند. این امر میتواند دلایل متعددی داشته باشد که یکی از آنها انتظارات تورمی است. وقتی منحنی بازده معکوس میشود، میتوان نتیجه گرفت که رکود اقتصادی در پیش است. این تغییرات در نرخ بهره، احساسات بازار و انتظارات اقتصادی را منعکس میکند.

شیبدار (Steep)

منحنی شیبدار نشان میدهد که بازدهی بلندمدت با سرعتی سریعتر از بازدهی کوتاهمدت در حال افزایش است. این منحنی نشان از یک دوره اقتصادی با سیاستهای انبساطی میدهد. هر دو منحنی شیب دار و معمولی بسیار شبیه به یکدیگر هستند و تنها تفاوت آنها این است که در منحنی شیبدار، اختلاف بازدهی اوراق بلندمدت و کوتاه مدت بیشتر است.

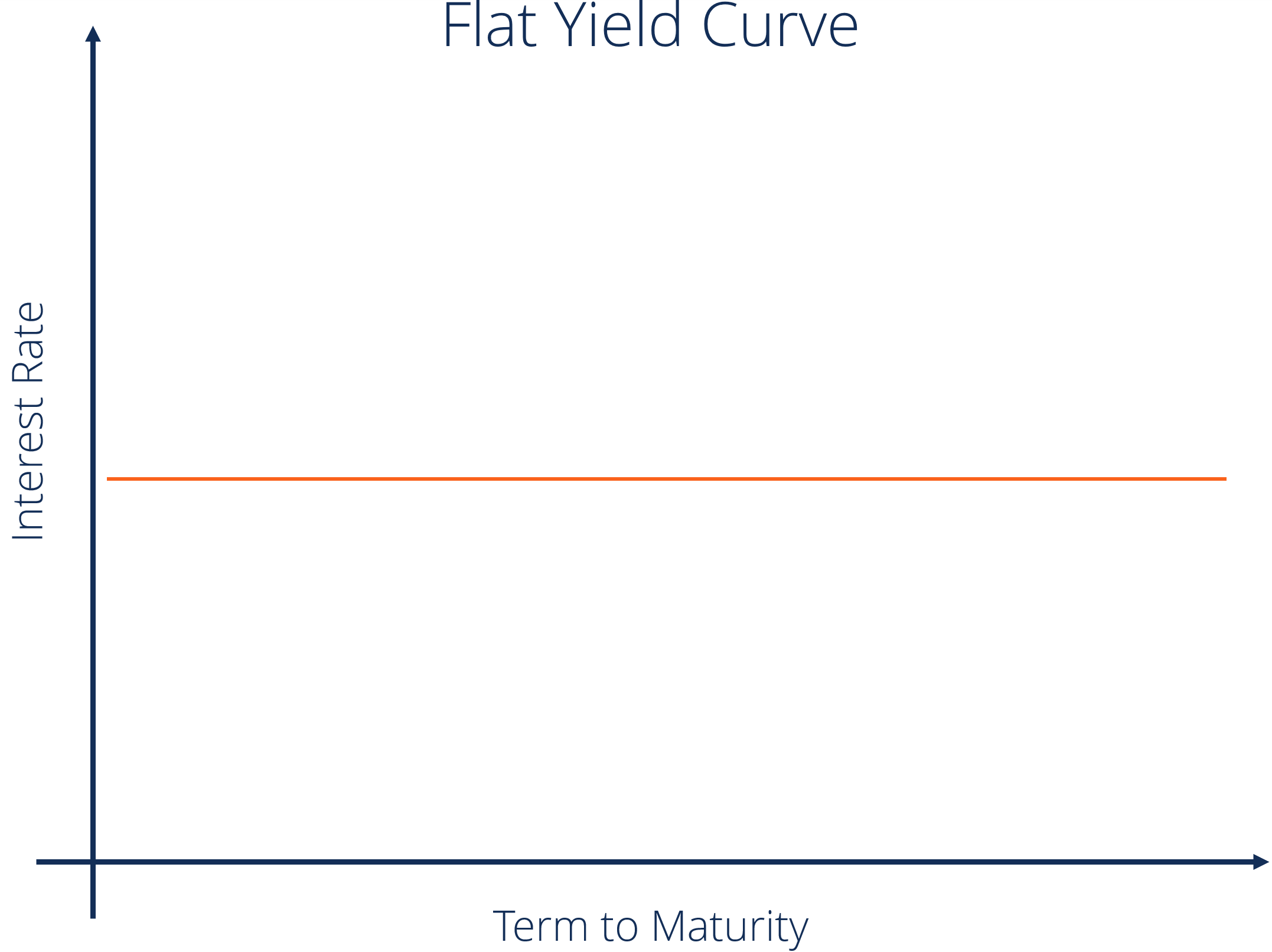

مسطح (Flat)

منحنی مسطح زمانی رخ میدهد که همه سررسیدها بازدهی یکسانی داشتهباشند. یعنی هیچ تفاوتی میان بازده اوراق قرضه ۱۰ ساله و ۳۰ ساله وجود ندارد. منحنی بازده مسطح، دوره گذار بین منحنی بازده نرمال و منحنی بازده معکوس است.

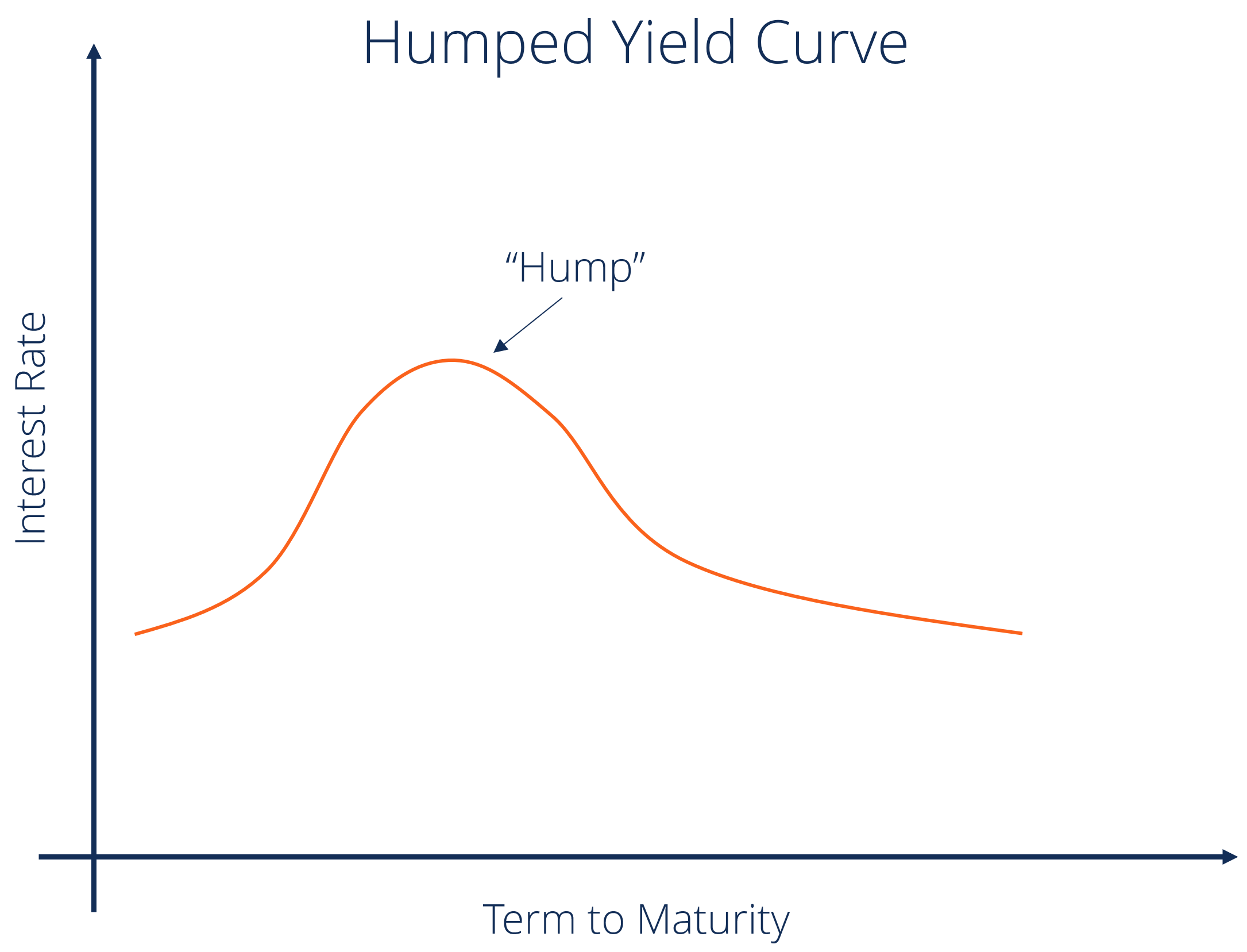

برآمده (Humped)

منحنی بازده برآمده زمانی ایجاد میشود که بازده میان مدت از بازده کوتاه مدت و بلند مدت بیشتر باشد. این منحنی که بسیار نادر هم هست، زمانی رخ میدهد که رشد اقتصادی کند شده باشد.

عوامل موثر بر منحنی بازده

1.تورم (Inflation)

بانکهای مرکزی تمایل دارند هنگامی که تورم افزایش پیدا کند، با افزایش نرخ بهره به این موضوع پاسخ دهند. افزایش تورم منجر به کاهش قدرت خرید میشود و بنابراین، سرمایهگذاران انتظار افزایش نرخ بهره کوتاه مدت را دارند.

2.رشد اقتصادی (Economic Growth)

رشد شدید اقتصادی ممکن است به دلیل افزایش تقاضای کل منجر به افزایش تورم شود. رشد اقتصادی قوی همچنین به این معنی است که رقابت برای سرمایه وجود دارد و سرمایهگذاران، گزینههای بیشتری برای سرمایهگذاری دارند. بنابراین رشد اقتصادی قوی منجر به افزایش بازده و افزایش شیب منحنی بازده میشود.

3.نرخ بهره (Interest Rates)

اگر بانک مرکزی نرخ بهره اوراق خزانهداری را افزایش دهد، این موضوع منجر به افزایش تقاضا برای اوراق خزانهداری میشود. افزایش تقاضا برای اوراق خزانهداری قیمت آن را افزایش داده و بازده آن را کاهش میدهد.

اهمیت منحنی بازده

1.پیشبینی نرخ بهره

شکل منحنی بازده به سرمایهگذاران کمک میکند تا از روند احتمالی آینده نرخ بهره مطلع شوند. اگر شیب منحنی افزایش پیدا کرده و رو به بالا باشد، یعنی سرمایهگذاران انتظار دارند اوراق بهادار بلندمدت بازده بیشتری داشتهباشند در حالی که منحنی بازده معکوس یعنی اوراق بهادار کوتاهمدت بازده بیشتری دارند.

2.واسطهگری مالی

بانکها و سایر واسطههای مالی، بیشتر سود خود را از طریق معاملات بین بازدهیهای کوتاهمدت و بلندمدت کسب میکنند. هرچه شیب منحنی بیشتر و تندتر باشد، تفاوت بین نرخ وام کوتاهمدت و بلندمدت بیشتر خواهدبود و سود بانکها و واسطههای مالی بیشتر خواهدشد. از طرف دیگر منحنی مسطح یا معکوس به معنای کاهش سود واسطههای مالی است.

3.رابطه بین سررسید و بازده

منحنی بازده رابطه بین سررسید و بازده اوراق را نشان میدهد. اگر منحنی بازده به سمت بالا شیب داشتهباشد، یعنی هرچه سرمایهگذار پول خود را برای مدت بیشتری سرمایهگذاری کند، سود بیشتر و البته ریسک بیشتری کسب میکند.

4.ارزشگذاری بر روی سهام و سایر اوراق بهادار

این منحنی به سرمایهگذاران نشان میدهد که آیا ارزش یک سهم یا اوراق بهادار به طور موقت بیش از حد ارزشگذاری شدهاست یا خیر. مثلا اگر نرخ بازدهی یک سهم یا اوراق بالاتر از منحنی بازده باشد، این نشان میدهد که آن سهم یا اوراق کمتر از حد ارزشگذاری شده است. همچنین اگر نرخ بازدهی آن سهم یا اوراق پایینتر از منحنی بازده باشد، یعنی آن سهم یا اوراق بالاتر از حد ارزشگذاری شده است.

نظریههای مرتبط با منحنی بازده

1.نظریه انتظارات محض (Pure Expectation Theory)

این نظریه فرض میکند که سررسیدهای مختلف میتوانند جایگزین هم باشند و شکل منحنی بازده، تنها بستگی به انتظارات بازار از نرخ بهره در آینده دارد. بر اساس این نظریه، بازدهی در طول زمان تغییر میکند اما این نظریه نمیتواند جزئیات شکل منحنی بازده مختلف را توجیه کند. همچنین این نظریه ریسک نرخ بهره و ریسک سرمایهگذاری مجدد را نادیده میگیرد.

2.نظریه ترجیح نقدینگی (Liquidity Preference Theory)

این نظریه در امتداد نظریه انتظارات محض است. این نظریه پرمیوم نقدینگی و پرمیوم سررسید را نیز اضافه میکند. این نظریه ریسک بیشتری برای بدهیهای بلندمدت نسبت به بدهیهای کوتاهمدت در نظر میگیرد.

3.نظریه بازار تقسیم بندی شده (Segmented Market Theory)

نظریه بازار تقسیم بندی شده بر اساس رابطه عرضه و تقاضا بین اوراق قرضه کوتاه مدت و بلند مدت است. این نظریه بر اساس این واقعیت است که سررسیدهای مختلف نمیتوانند جایگزین یکدیگر شوند.

از آنجا که به خاطر ریسک پایین اوراق بهادار با سررسید کوتاهمدت، سرمایهگذاران عمدتا اوراق بهادار با سررسید کوتاهمدت را به اوراق بهادار با سررسید بلندمدت ترجیح میدهند، بنابراین قیمت اوراق بهادار کوتاهمدت بیشتر خواهدبود و در نتیجه بازدهی آنها نیز کمتر خواهدبود.

4.نظریه جایگاه ترجیحی (Preference Habitat Theory)

این نظریه نیز به نوعی تکامل یافته نظریه بازار نقسیمبندیشده است. طبق این نظریه سرمایهگذاران افقهای سرمایه گذاری خاصی را ترجیح میدهند. بنابراین برای اینکه خارج از این افق زمانی سرمایهگذاری کنند، به پرمیوم نیاز دارند تا ریسک آنها را پوشش دهد. این نظریه دلیل بیشتر بودن بازده بلندمدت نسبت به بازده کوتاهمدت را بر اساس ترجیحات سرمایهگذاران توضیح میدهد.

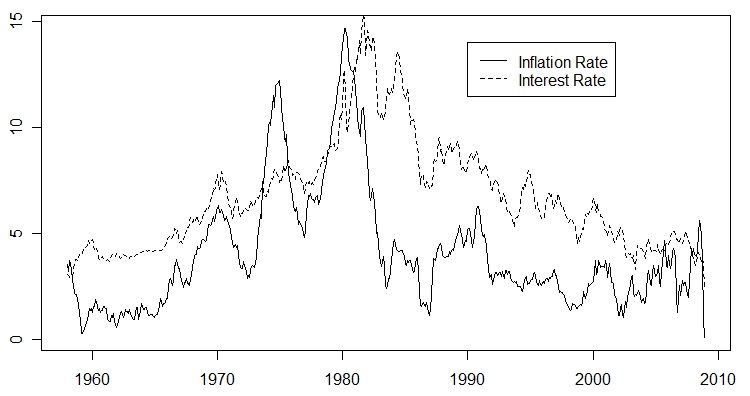

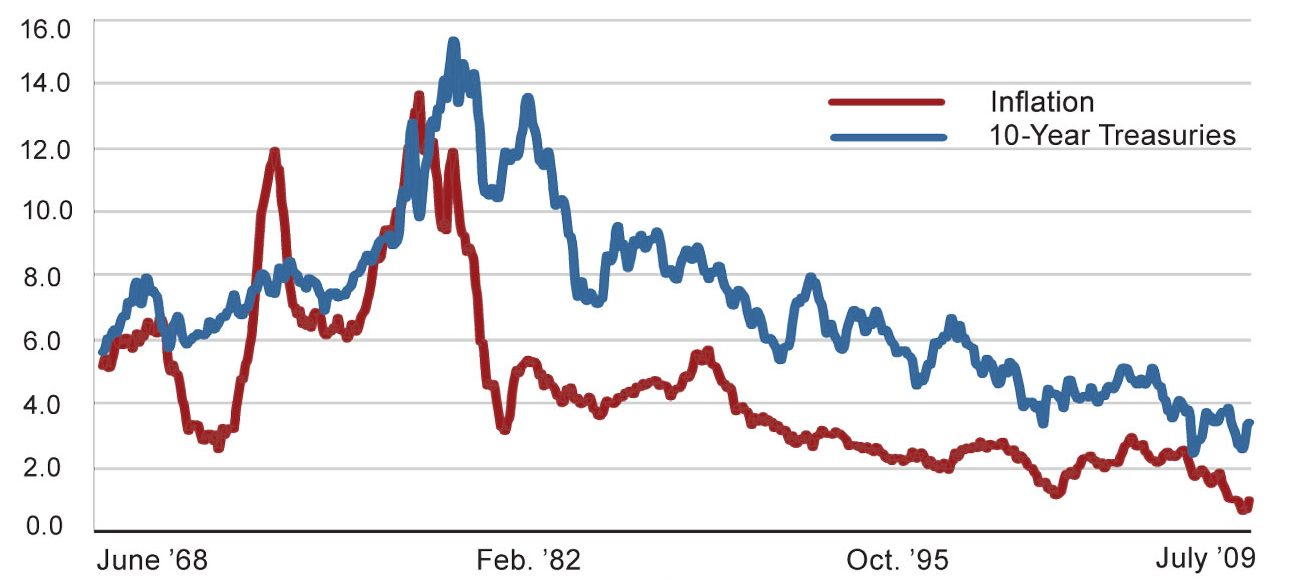

مقایسه نرخ تورم و نرخ بهره بلند مدت آمریکا

رابطه بین اوراق قرضه و تورم

تورم دشمن شماره یک اوراق قرضه است. تورم باعث کاهش قدرت خرید جریانهای نقدی آتی یک اوراق قرضه میشود. به بیان ساده، هرچه نرخ تورم فعلی بیشتر باشد و هرچه نرخ تورم انتظاری (در آینده) بیشتر باشد، بازده افزایش خواهد یافت چرا که سرمایهگذاران برای جبران ریسک تورم، بازده بالاتری طلب میکنند.

توجه داشته باشید که اوراق بهادار محافظت شده از تورم خزانه داری که اختصارا TIPS یا Treasury Inflation Protected Securities نامیده میشوند، یک روش ساده و موثر برای از بین بردن ریسک تورمی است چراکه تضمین بازده واقعی (بازده اوراق معمولی + تورم) توسط دولت آمریکا را به شما میدهد. بنابراین لازم است کاملا در مورد این ابزارها اطلاع داشته باشید و بدانید چگونه در مقابل تورم و سایر عوامل واکنش نشان میدهند.

مقایسه نرخ تورم و بازده اوراق خزانه داری ۱۰ ساله آمریکا

تورم و اوراق درآمد ثابت

هنگامی که تورم منجر به افزایش نرخ بهره شود، میتواند بر داراییها و اوراق با درآمد ثابت تاثیر منفی بگذارد. بانکهای مرکزی، مانند فدرال رزرو آمریکا، معمولا اهداف تورمی دارند، وقتی تورم از آستانه مورد نظر آنها تجاوز میکند، مسئولان نرخ بهره را افزایش میدهند. بر اثر این اتفاق، داراییهای با درآمد ثابت جدید، نرخ بهره بالاتری نسبت به داراییهای با درآمد ثابت قدیمی پرداخت میکنند و این موجب میشود داراییهای قدیمی جذابیت خود را از دست داده و قیمت آنها کاهش یابد. به عبارت دیگر یک رابطه معکوس بین نرخ بهره و قیمت داراییهای با درآمد ثابت وجود دارد. همچنین تورم بالا میتواند بازدهی استراتژیهای متکی به درآمدهای ثابت را تضعیف کند.

تورم بازده صندوقهای درآمد ثابت را نیز تحت تاثیر قرار میدهد. اگر بازده سالانه یک صندوق درآمد ثابت، ۲۰ درصد باشد اما تورم سالانه، ۴۰ درصد باشد آنگاه سرمایهگذاری در این صندوق نه تنها هیچ سودی ندارد بلکه بازده واقعی سالانه آن منفی ۲۰ درصد است؛ یعنی با وجود افزایش ۲۰ درصدی در رقم پول دریافتی طی یک سال، از آنجایی که ارزش پول ۴۰ درصد، یعنی به اندازه تورم کاهش یافتهاست، سرمایهگذاری در این صندوق با زیان همراه بودهاست.

نرخ بهره و نرخ تورم

داراییهای با درآمد ثابت، اوراق بدهی است که به صورت منظم درآمد ایجاد میکنند. به سود دورهای و منظم اوراق درآمد ثابت، کوپن نیز گفته میشود. این پرداختها تا زمان رسیدن به سررسید ادامه پیدا میکند و در سررسید، اصل اوراق بازپرداخت میشود. از جمله اوراق بدهی میتوان به اوراق قرضه شرکتی، اوراق بدهی دولت، اوراق قرضه شهرداری و گواهیهای سپرده اشاره کرد. به عنوان مثال، یک شرکت اوراق قرضهای به ارزش اسمی ۱۰۰۰ دلار و سود ۵ درصد و سررسید ۵ ساله منتشر میکند. این اوراق به مدت پنج سال، سالانه ۵۰ دلار پرداخت میکند و پس از سررسید اوراق، ۱۰۰۰ دلار را پس میدهد.

حال تصور کنید که تورم افزایش یافته و در نتیجه آن، نرخ بهره بالا برود. در این صورت همین شرکت برای رقابت با سایر کسانی که اوراق قرضه منتشر کردهاند، باید اوراق پنج ساله با سود ۶ درصد منتشر کند. اگر سرمایهگذاری که اوراق ۵ درصدی را خریداری کردهاست، بخواهد آنها را در بازار به فروش برساند، باید با اوراق قرضه جدید که سالانه ۶ درصد سود میدهند، رقابت کند. بنابراین بعید به نظر میرسد که وی بتواند اوراق قرضه خود را به ارزش اسمی آن یعنی ۱۰۰۰ دلار به فروش برساند. در عوض، ارزش این اوراق قرضه حدود ۸۵۰ دلار خواهد بود که با پرداخت کوپن سالانه ۵۰ دلاری، بازده آن به سالانه ۶ درصد تبدیل میشود.

البته واضح است که دارندگان اوراق قرضه همیشه میتوانند اوراق خود را تا سررسید نگه داشته و ارزش کامل ۱۰۰۰ دلاری آن را دریافت کنند. این مثال تنها برای نشان دادن این قضیه بود که چگونه افزایش بازده اوراق جدید میتواند بر قیمت اوراق قدیمی تاثیر بگذارد.

ریسک تورمی و اوراق با درآمد ثابت

درک تفاوت بین نرخ بهره اسمی و واقعی نیز به شما کمک خواهدکرد تا بتوانید درک بهتری از تاثیر تورم بر داراییهای با درآمد ثابت داشتهباشید. نرخ سود اسمی یک اوراق قرضه، بدون در نظر گرفتن تورم محاسبه میشود و یک سرمایهگذار تنها در صورت صفر بودن تورم، به مقدار بازده اسمی، سود کسب خواهدکرد. نرخ سود واقعی اوراق قرضه، با کسر نرخ تورم از بازده اسمی آن حاصل میشود، بنابراین درصد سود واقعی، تنها با تورمزدایی از کل سود دریافتی است که درست برآوردمیشود.

به عنوان مثال، اگر نرخ بهره اسمی ۴ درصد و تورم ۳ درصد باشد، نرخ بهره واقعی ۱ درصد خواهد بود. اگر تورم بالاتر از نرخ بازده اسمی باشد، بازده دارندگان اوراق قرضه، کمتر از افزایش هزینههای زندگی ناشی از تورم خواهدبود. از آنجایی که بسیاری از سرمایهگذاران، اوراق قرضه را به عنوان منابع درآمد قابل پیشبینی در نظر میگیرند، وقتی تورم افزایش پیدا کند، سود (بازده) حاصل از این اوراق کاهش پیدا میکند. به ریسک افزایش تورم و متعاقبا کاهش بازده واقعی اوراق قرضه، ریسک تورمی گفته میشوند.

یکی از مهمترین پیچیدگیهای مربوط به تورم این است که تاثیر آن بر سرمایهگذاریها به صراحت بیان نشده است. در عوض، سرمایهگذاران اغلب شاخصهای اقتصادی مانند شاخص قیمت تولید کننده (PPI) و شاخص قیمت مصرف کننده (CPI) را بررسی میکنند تا از روند عمومی تورم مطلع شوند.

وقتی اقتصاددانان از تورم صحبت میکنند، غالبا منظور آنها افزایش شاخص قیمت مصرف کننده است. این شاخص، قیمتهای کلی را در سطح خرده فروشی بررسی میکند. اما شاخص قیمت تولید کننده، شامل قیمت کالاهای سرمایهای و مصرفی است که غالبا از سوی خردهفروشان به تولیدکنندگان پرداخت میشوند. بنابراین روند تورمی در PPI معمولا زودتر از CPI منعکس میشود به همین خاطر میتوان PPI را به عنوان یک سیگنال اولیه از تورم قریب الوقوع در نظر گرفت.

نرخ بهره کوتاه مدت، بلند مدت و انتظارات تورمی

زمانبندی جریان نقدی در یک اوراق قرضه بسیار مهم است. این موضوع شامل مدت سررسید اوراق قرضه نیز میشود. اگر فعالان بازار، معتقد باشند که در آینده تورم بالاتری رخ میدهد، نرخ بهره و بازده اوراق قرضه افزایش مییابد و قیمت اوراق کاهش پیدا میکند زیرا بازار به دنبال بازدهی بالاتر برای محافظت در برابر تورم است. اوراق قرضهای که بیشترین جریان نقدی را دارد، بازدهشان افزایش یافته و قیمت آنها بیشترین کاهش را خواهد یافت.

تورم و همچنین انتظارات تورمی تابعی از تلاطم و تغییرات بین نرخ بهره کوتاه مدت و بلندمدت است. در سراسر جهان، نرخ بهره کوتاهمدت توسط بانک مرکزی تعیین میشود. در ایالات متحده،فدرال رزرو نرخ وجوه فدرال (نرخ بهره) را تعیین میکند. همچنین به صورت تاریخی، سایر نرخهای بهره کوتاهمدت که از دلار تاثیر زیادی میگیرند مانند نرخ بهره استقراض بینبانکی لندن (London Interbank Offered Rate – LIBOR) که (London Interbank Bid Rate – LIBID) نیز گفته میشود با نرخ بهره وجوه فدرال همبتسگی تنگاتنگی دارد.

FOMC نرخ بهره فدرال را برای دستیابی به دو هدف یعنی رشد اقتصادی و حفظ ثبات قیمتها تغییر میدهد. این کار برای فدرال رزرو ساده نیست، به همین خاطر مدام در مورد سطح این نرخ توسط اعضای این نهاد بحث میشود و بازار نیز نظرات خود را در مورد عملکرد این نهاد ارائه میکند.

اما در مود نرخهای بهره بلند مدت، بانکهای مرکزی آنها را اداره نمیکنند بلکه بازار (نیروهای عرضه و تقاضا) قیمتهای تعادلی را برای اوراق قرضه بلندمدت و نرخ بهره آن تعیین میکنند. اگر بازار اوراق قرضه بر این اعتقاد باشد که FOMC نرخ بهره را بسیار پایین قرار دادهاست، انتظارات تورمی افزایش پیداکرده و نرخ بهره بلندمدت نسبت به نرخ بهره کوتاهمدت افزایش مییابد. (شیب منحنی بازده افزایش مییابد) اما اگر بازار معتقد باشد که FOMC نرخ بهره را بسیار بالا تعیین کردهاست، عکس این اتفاق رخ میدهد و نرخ بهره بلندمدت و در نتیجه بازده اوراق بلندمدت، نسبت به نرخ بهره کوتاه مدت کاهش پیدا میکند و منحنی بازده مسطح میشود.

بازده اوراق خزانه چگونه بر ارزها تاثیر میگذارد؟

اوراق قرضه دولتی به دلیل امنیت بالا در سرمایهگذاری، در مقایسه با سایر داراییها مانند سهام، از بازده کمتری برخوردارند. این بدان دلیل است که پرداخت کوپن (بهره) در اوراق قرضه دولتی تضمین شدهاست، بنابراین به عنوان یک سرمایهگذاری بسیار امن در نظر گرفته میشود.

هنگامی که «ریسک گریزی» در بازار افزایش پیدا میکند، این امر منجر به آن میشود که سرمایهگذاران به دنبال اوراق قرضه با کیفیت بالاتر بروند. این سرمایهگذاران، تمایل به خرید اوراق قرضه دولت آمریکا دارند و بازده آن، به خاطر این افزایش فشار خرید، کاهش مییابد. در چنین شرایطی، ارزش دلار آمریکا افزایش مییابد و ارزش نسبی ارزهای دیگر، به طور معمول کاهش مییابد.

به عنوان مثالی برای توضیح چگونگی ارتباط ارزش ارز با قیمت اوراق خزانه دولتی، هنگام انتشار داده خرده فروشی آمریکا، در صورتی که این آمار بسیار بهتر از حد انتظار باشد، قیمت اوراق ۱۰ ساله خزانهداری معمولا به شدت سقوط میکند، در نتیجه بازده این اوراق افزایش پیدا میکند.

بازده بالاتر اوراق قرضه، نشاندهنده خطر افزایش نرخ بهره در آمریکا است. همچنین اوراق قرضه با بازدهی بالاتر، باعث جذب سرمایهگذاران خارجی میشود. که در اثر این رخداد، سرمایهگذاران ارزهای محلی خود را برای خرید دلار به فروش میرسانند. این امر منجر به افزایش قیمت دلار در برابر این ارزها میشود.

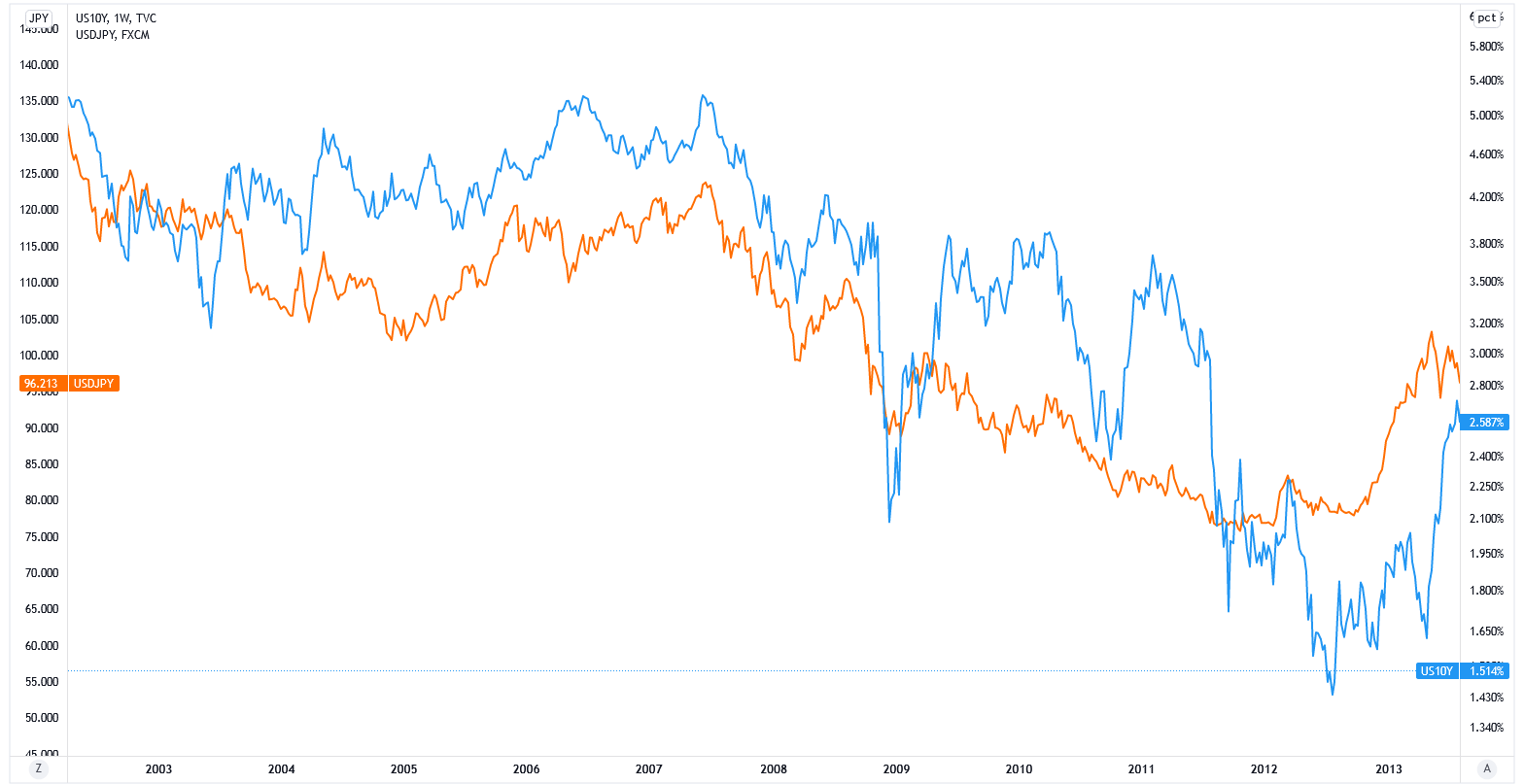

همانطور که در مثال بالا اشاره شد، نرخ سود اوراق قرضه دولتی که در بازده اوراق خزانهداری خود را نشان میدهد، میتواند تاثیر قابل توجهی بر ارزش دلار آمریکا داشتهباشد. نمودار زیر نشان میدهد که معمولا همبستگی قدرتمندی میان بازده اوراق قرضه ۱۰ ساله خزانهداری آمریکا با جفت ارز USDJPY وجود داشته است:

این نمودار نشان میدهد که با افزایش بازده اوراق قرضه ۱۰ ساله خزانهداری آمریکا، افزایش متناظری در جفت ارز USDJPY دیده میشود. برعکس هنگامی که بازده این اوراق کاهش مییابد، نرخ USDJPY نیز کاهش مییابد. البته این همبستگی به فراخور اتفاقات مختلف بازار، ممکن است کمتر یا بیشتر نیز باشد. نکتهای که حائز اهمیت است، این است که نباید این همبستگی را مبنای اصلی تحلیل و معاملات خود قرار دهیم، بلکه از آن به عنوان ابزاری کمکی در تحلیل خود استفاده کنیم.

استفاده از اسپرد اوراق قرضه و تفاوت نرخ بهره در معاملات

روند معاملات اوراق قرضه دولتی و نرخ بازدهی اوراق خزانه میتوانند نقش بسزایی در بازار ارز داشتهباشند. هنگامی که اختلاف بازده اوراق قرضه و نرخ بهره دو کشور افزایش مییابد، مدیران صندوقهای سرمایهگذاری به سمت سرمایهگذاری در کشورهایی که بازده اوراق بیشتری دارند، متمایل میشوند.

به عنوان نمونهای از معامله حملی، وضعیتی را در نظر بگیرید که نرخ بهره استرالیا بیش از پنج درصد است، در حالی که نرخ بهره ایالات متحده زیر دو درصد است. چنین اختلاف مهمی در نرخ بهره میتواند باعث افزایش تمایل برای سرمایهگذاری بر روی اختلاف نرخ بهره میان این دو اقتصاد بزرگ شود.

معاملات انتقالی موفق عمدتا دارای بازده مثبت هستند، بدین صورت که ارز با بالاترین نرخ بهره را خریداری کرده و ارزی را که پایینترین نرخ بهره را دارد به فروش برسانید و همچنین میتوانید ترکیبی از معامله حملی در کنار استراتژی استفاده از خط روند را به کار برده تا در دوره سرمایهگذاری مورد نظر، سود خود را افزایش دهید. همانطور که در سال ۲۰۰۰، معاملهگران و بانکهای سرمایه گذاری با خرید دلار استرالیا در مقابل دلار آمریکا به چنین سودی دست یافتند.

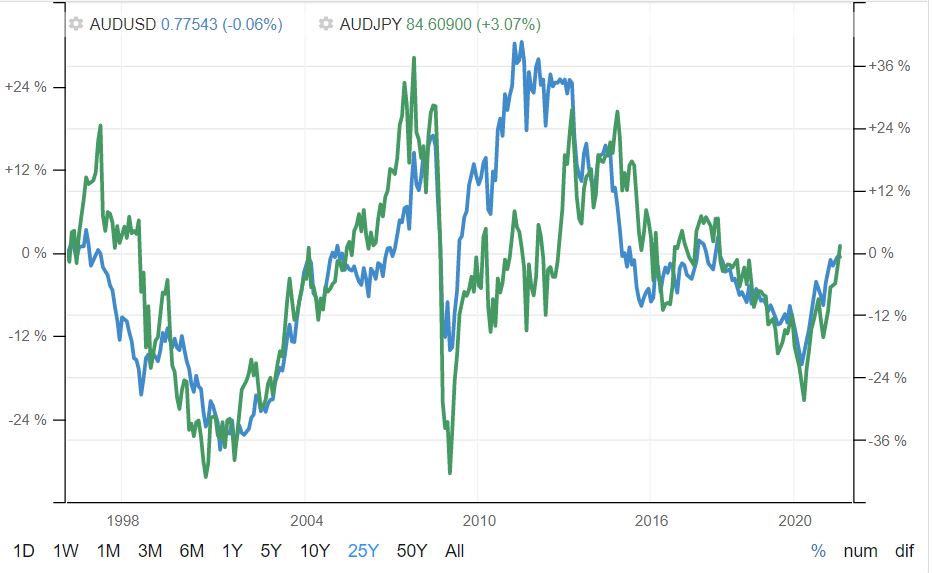

تغییرات جفت ارزهای AUDJPY و AUDUSD

در آن زمان اسپرد (به فاصله میان دو چیز اسپرد میگویند: برای مثال فاصله بین بازده اوراق دو کشور را اسپرد آن دو اوراق میگویند) بازدهی میان دلار آمریکا و دلار استرالیا افزایش یافت و دلار استرالیا در عرض چند ماه شروع به صعود کرد. تفاوت میان نرخ بهره در آن زمان ۲.۵ درصد به نفع دلار استرالیا بود که به افزایش ۳۷ درصدی نرخ دلار استرالیا در برابر دلار آمریکا طی سه سال انجامید. در آن زمان، معاملهگران علاوه بر کسب سود ناشی از حرکات قیمت، سود روزانه (تفاوت نرخ بهره) حاصل از معامله حملی را نیز دریافت میکردند.

در کنار جفت ارز محبوب AUDUSD برای معامله حملی، ارزهای با بازدهی پایین مانند فرانک سوئیس یا ین ژاپن نیز در برابر ارزهای با بازده بالا مانند دلار استرالیا و نیوزلند فروخته شدند و برای معامله حملی گزینه مناسبی بودند. این روش معاملهگری به ویژه در سال ۲۰۰۷، بسیار سودآور بود. در آن زمان بازده اوراق قرضه ژاپن تنها نیم درصد بوده و بازده اوراق قرضه استرالیا تا ۸.۲۵ نیز رسید.

در زمان بحران اقتصاد جهانی در سال ۲۰۰۸، بازار بین المللی اوراق قرضه جایگاه قابل توجهی پیدا کردهبود. بسیاری از کشورها شروع به کاهش نرخ بهره کردند که منجر به خنثی شدن معاملات انتقالی شده و فشار مستمری بر دلار استرالیا و نیوزلند وارد کرد.

در سالهای اخیر، با کاهش اختلاف بین بازده در ارزهای اصلی، محبوبیت استراتژی معامله حملی کاهش یافته است. با این وجود برخی صندوقهای پوشش ریسک، بانکهای سرمایهگذاری و سایر موسسات مالی، همچنان از تفاوت نرخ بهره در زمانی که فکر میکنند میتوانند بازدهی مناسبی داشته باشند، استفاده میکنند.

کلام آخر

بازده اوراق قرضه سنجهای مهم برای اقتصاد کشورها است و تقریبا تمام مناسبات اقتصادی یک کشور بر پایه آن پیشمیرود. این اوراق نشان از سلامت اقتصاد یک کشور دارد و میتواند به سرمایهگذاران در مورد چگونگی وضعیت اقتصادی در آینده نزدیک و حتی آیندهای دور، نشانههایی ارائه کند. با این حال گاهی دولتها و حتی بانکهای مرکزی با اهداف مختلف، اقدام به دستکاری بازده این اوراق میکنند. این موضوع باعث میشود که دید روشنی از آینده اقتصاد به سرمایهگذاران ارائه نشود. همچنین در این شرایط، تخصیص بهینه منابع صورت نمیگیرد. اگر نرخ بهره بلندمدت پایینتر از حد لازم باشد، شرکتهایی بدون بهرهوری ظهور میکنند که در آینده با نکولهای بزرگ، باعث شوک به سیستم اقتصادی میشوند. همچنین اگر نرخ بهره بلندمدت بیش از حد زیاد باشد، ممکن است شرکتهایی با بهرهوری بالا نیز نتوانند از پس هزینه استقراض برآیند و مجبور به تعدیل نیرو شوند که در این صورت رکود در اقتصاد گسترش پیدا میکند.

همچنین برای سرمایهگذاران مهم است که نحوه تحلیل اوراق قرضه را درک کنند. این کار به آنها نحوه چگونگی تخصیص منابع را آموزش میدهد. آنها متوجه خواهندشد که در آیندهای مشخص، باید انتظار چه میزان سود از سرمایهگذاریهای مختلف را داشتهباشند و در صورتی که آن سرمایهگذاری نتواند سود مشخص را ارائه کند، بهتر است به سراغ سرمایهگذاری با بهرهوری بالاتر بروند.

نرخ بهره، بازدهی اوراق و انتظارات تورمی با یکدیگر همبستگی دارند. طبق دستورات بانک مرکزی، تغییرات کوتاه مدت نرخ بهره بسته به انتظارات تورمی بازار، بر بازده اوراق قرضه با سررسیدهای متفاوت تاثیر گذار است.

برای مثال، تغییر نرخ بهره کوتاهمدت در مواقعی که تاثیری بر نرخ بهره بلندمدت ندارد، تاثیر کمی بر بازده و قیمت اوراق قرضه بلندمدت دارد. بااینحال تغییر نرخ بهره کوتاهمدت در زمانهایی که بر نرخ بهره بلندمدت تاثیرگذار است، میتواند تاثیر بزرگی بر بازده اوراق و قیمت اوراق بلندمدت داشته باشد. به بیان ساده، تغییرات نرخ بهره کوتاهمدت بیشتر بر اوراق کوتاهمدت تاثیر دارد و تغییر در نرخ بهره بلندمدت بر اوراق قرضه بلندمدت تأثیر گذار است و تأثیری بر اوراق کوتاهمدت ندارد. کلید فهمیدن این سوال که تغییر نرخ بهره چه تاثیری بر قیمت و بازده اوراق قرضه دارد این است که محل اوراق قرضه را روی منحنی بازده شناسایی کنید، و همچنین پویایی تغییرات و اثرات متقابل بین نرخ کوتاهمدت و بلندمدت نرخ بهره را درک کنید.

منابع: forextraininggroup investopedia1 investopedia2 investopedia3 corporatefinanceinstitute

دیدگاه خود را بنویسید